Статистика доходности накопительных программ Страховой компании

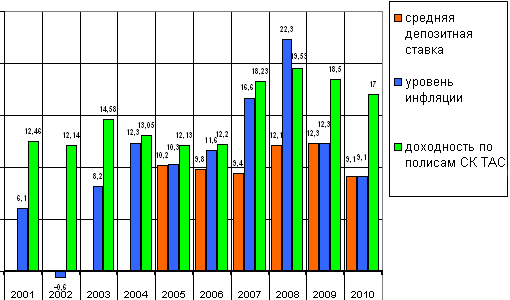

Статистика доходности накопительных программ Страховой компании «ТАС» в сравнении с депозитным вкладом и уровнем инфляции

Средний уровень инфляции за 10 лет составил 11,01%, средняя доходность по депозитным вкладам – 11,0%, а средняя доходность по программе накопительного страхования жизни за все время существования СК «ТАС» – 14,76%.

Очевидно, что успешная инвестиционная политика позволяет клиентам СК «ТАС» получать доходность, превышающую доходностьи депозитных вкладов. Но как быть с инфляционными рисками при долгосрочном страховании?

Страхование жизни не является инструментом спекуляции с целью получения максимального дохода, поскольку максимальный доход существует только при наличии максимальных рисков. Перед нами стоит совершенно иная задача: мы должны переместить определенную сумму денег в определенный момент времени с максимальными гарантиями. Это будет именно та необходимая сумма, которой будет достаточно при возникновении потребности. Основная наша задача — сохранить и защитить те вклады, которые делаются в компанию на протяжении очень длительного срока, ведь погоня за сиюминутной выгодой, как правило, подвержена высокому риску, и можно потерять всё. Конечно, если в этот момент мы рискуем эмоционально и материально незначимой для нас суммой, то это не страшно, но имеет ли смысл рисковать деньгами, которые призваны обеспечить образование нашим детям либо нам достойную старость?

Статистические данные взяты из открытых источников: сайта Нацбанка, Министерства статистики Украины и финансовых отчетов Страховой компании «ТАС».

Узнать подробно об инвестиционных накопительных программах

Автор: Кирилюк Виталий, финансовый консультант компании АссисТАС

Что произойдет с компанией в случае ее банкротства?

Проблемная ситуация может возникнуть в том случае, когда в определенный момент времени компания не сможет в полном объеме оплатить законно выставленные ей счета, или когда сформированные резервы окажутся меньшими соответствующего норматива, определенного законодательством. Эти моменты четко отслеживают органы государственного надзора и мгновенно принимают предупредительные меры в отношении такой компании. Следствием может стать принятие одного из таких решений, как отмена последних операций страховщика, в том числе финансовых, санация страховщика, ликвидация страховщика, или его реорганизация.

Следует отметить, что в мировой практике за последние 100 лет не известны случаи банкротства компаний по страхованию жизни. Конечно, есть компании, которые переживали финансовые трудности, тем не менее, такие компании, как правило, поглощались другими, более мощными, которые принимали на себя все обязательства перед страхователями в порядке правопреемства, без

Объяснение этому довольно простое, ведь компании по страхованию жизни имеют интересное отличие, которое выгодно отличает их от других финансовых институтов: в отличие от банков и других организаций страховые компании работают по долгосрочным договорам и потому имеют значительную ценность – собственную клиентскую базу, которая каждый год генерирует новые и новые платежи. Выход на рынок страхования жизни и завоевание клиентов дорого обходится для инвесторов. Как известно, в мировой практике компании по страхованию жизни являются планово убыточными на протяжении

Если возникнет необходимость изменить Страхователя, я смогу это сделать?

Страхователь может быть изменен в течение действия Договора по соглашению Страховщика на условиях, предусмотренных Правилами страхования. При этом права и обязанности Страхователя могут быть переданы Застрахованному лицу, или другому физическому или юридическому лицу.

В случае смерти Страхователя, который заключил Договор в пользу третьих лиц, его права и обязанности могут перейти как к этим лицам, так и к лицам, на которых в соответствии с действующим законодательством возложены обязанности по охране прав и законных интересов застрахованного лица.